Superbonus, Ecobonus, Bonus Casa… Sono diverse le opzioni che abbiamo a disposizione per poter usufruire delle detrazioni fiscali. Ma quali sono le differenze tra le diverse misure? In che modo scegliere l’una o l’altra? Il tempo passa ma i dubbi, nel momento in cui si presenta l’occasione di intraprendere dei lavori all’interno delle nostre abitazioni, rimangono, e spesso potrebbe crearsi un pò di confusione.

Superbonus, Ecobonus, Bonus Casa… Sono diverse le opzioni che abbiamo a disposizione per poter usufruire delle detrazioni fiscali. Ma quali sono le differenze tra le diverse misure? In che modo scegliere l’una o l’altra? Il tempo passa ma i dubbi, nel momento in cui si presenta l’occasione di intraprendere dei lavori all’interno delle nostre abitazioni, rimangono, e spesso potrebbe crearsi un pò di confusione.

È bene allora fare nuovamente chiarezza tra le diverse misure per capire quale, tra le tre, fa al caso nostro e, soprattutto, risponde in modo migliore all’intervento che intendiamo intraprendere. Inoltre, bisogna ricordare che il Superbonus non è una misura strutturale, pertanto non durerà per sempre e sarà quindi necessario, un domani, riconsiderare le nostre opzioni.

Superbonus, Ecobonus o Bonus Casa?

Quando si parla di detrazioni fiscali la prima cosa da fare è individuare il tipo di edificio con il quale abbiamo a che fare, sia esso residenziale o non residenziale, perché ci sono delle misure che mettono dei limiti alla destinazione d’uso. Subito dopo, è necessario identificare quali interventi sono ammessi dalle diverse misure e in seguito, per ogni intervento, bisogna capire quali sono i requisiti tecnici e le procedura da rispettare, qual è la percentuale di detrazione, che può variare da intervento a intervento, e quale la spesa massima ammissibile.

Non bisogna poi dimenticare che la misura dell’Ecobonus è aperta a tutti i contribuenti, sia soggetti IRPEF che IRES, mentre il Superbonus è in genere destinato ai contribuenti IRPEF, a meno che non si tratti di interventi sulle parti comuni, per i quali possono accedere anche i soggetti IRES.

Vediamo dunque di ricapitolare e semplificare le diverse voci qui sopra descritte.

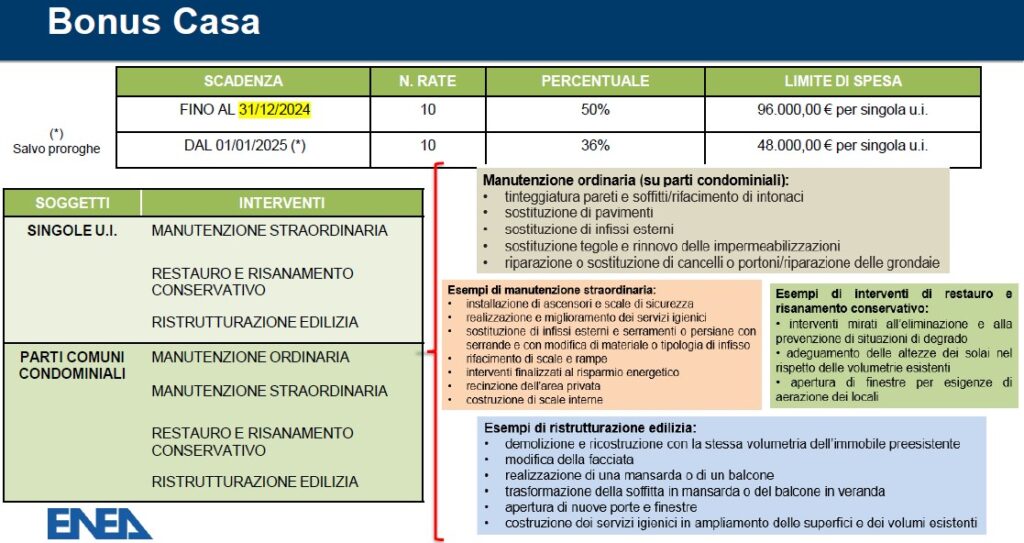

Bonus Casa

- Tipo di edificio – Residenziale

- Tipo di interventi – Ristrutturazione edilizia + uso di fonti rinnovabili (FV)

- Percentuale di detrazione – 50% fino al 31/12 2024, successivamente 36% (ripartita in 10 anni)

- Spesa massima ammissibile – 96.000 euro fino al 31/12 2024, successivamente 48.000 euro

- Tipo di contribuente – Soggetti IRPEF

- Si applica fino a – Strutturale

Nella specchietto sottostante, realizzato dall’Ing. Domenico Prisinzano, Responsabile del “Laboratorio Supporto Attività Programmatiche per l’efficienza energetica” ENEA-DUEE-SPS-SAP, di nuovo un riassunto delle principali voci in gioco e una descrizione degli interventi che è possibile far rientrare nel Bonus Casa:

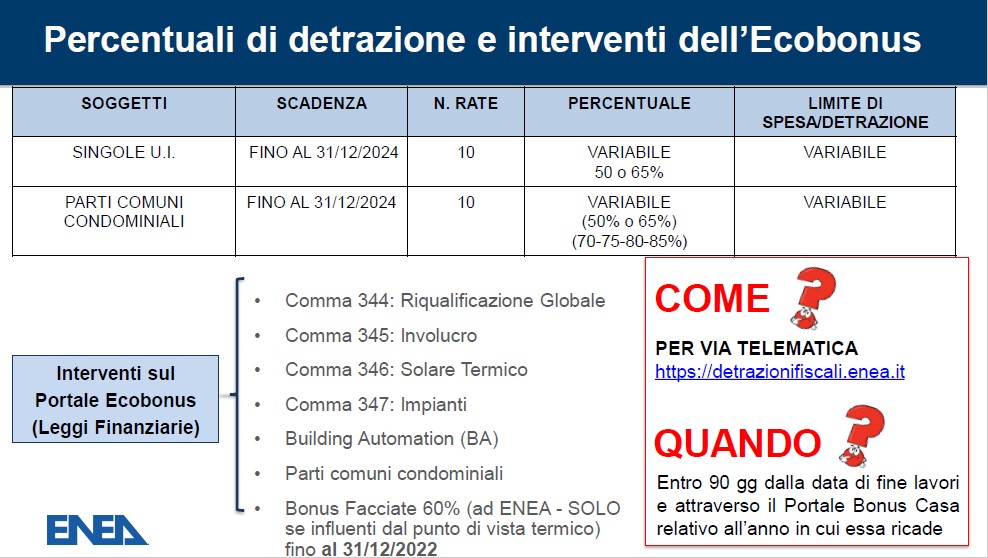

Ecobonus

- Tipo di edificio – Qualsiasi destinazione d’uso

- Tipo di interventi – Riqualificazione energetica (no FV)

- Percentuale di detrazione – dal 50% fino all’85% (ripartita in 10 anni)

- Spesa massima ammissibile – da 15.000 fino a 100.000 euro

- Tipo di contribuente – Tutti i soggetti IRPEF e IRES

- Si applica fino a – 31/12/2024, salvo proroghe

Nel caso di piccoli interventi sulle facciate, che incidano in maniera minore del 10% sul rifacimento dell’involucro, quindi per tutte quelle casistiche in cui si metta mano a una piccola porzione o si vogliano effettuare interventi di semplice pulitura, non è necessario inviare alcuna pratica all’ENEA.

Qualora si superi la percentuale del 10% si potrà allora accedere al Bonus Facciate, con tutte le obbligazioni derivanti dal rispetto dei Requisiti Minimi e della legge regionale della Lombardia, intraprendendo quindi un intervento che si va a identificare come di rilevanza energetica.

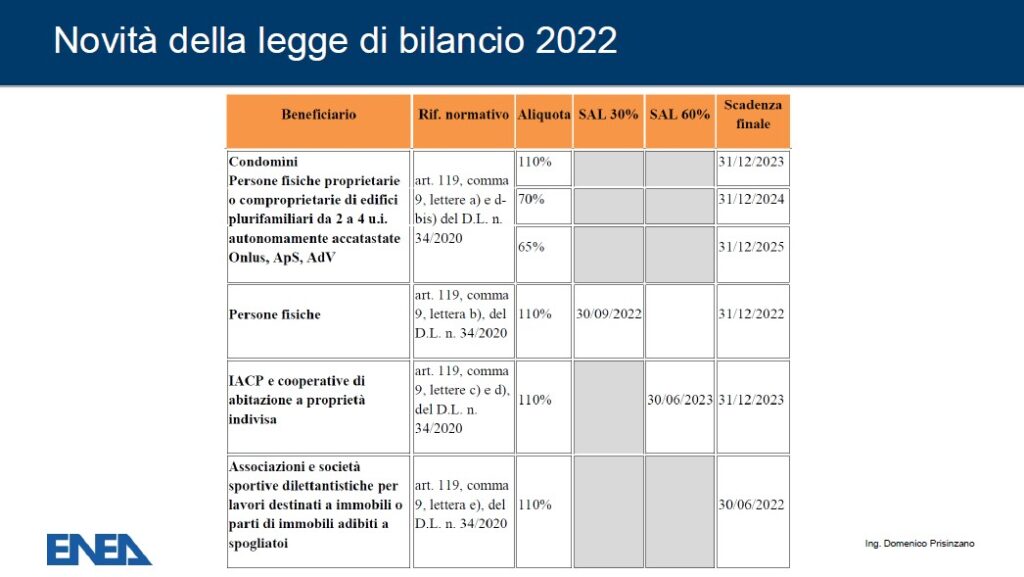

Superecobonus 110%

- Tipo di edificio – Prevalentemente residenziale (+50% a destinazione residenziale)

- Tipo di interventi – Riqualificazione energetica + FV + sistemi di accumulo + colonnine di ricarica interventi antisismici (non monitorati da ENEA)

- Percentuale di detrazione – 110%

- Spesa massima ammissibile – da 15.000 – 40.000 euro (ripartite in 5 anni, con lavori a partire dal 2022, in 4 anni)

- Tipo di contribuente – Tutti i soggetti IRPEF e IRES

- Si applica fino a – Visionare la tabella sottostante con l’ultima circolare dell’Agenzia delle entrate del 26/06/22

Come possiamo notare dalla tabella, per quanto riguarda le persone fisiche, cioè singole unità immobiliari indipendenti, per accedere al Superbonus era fissata una scadenza al 30 giugno 2022, con possibilità di estensione delle detrazioni fiscali del 110% delle spese sostenute fino al 31/12/2022, a condizione che fossero stati realizzati, al 30 giugno 2022, almeno il 30% dei lavori previsti da tutto quello che fa capo al titolo edilizio (e cioè non solo le spese che rientrano negli interventi che possono fruire del Superbonus, ma anche interventi a carico del committente). La scadenza del 30 giugno è stata però spostata, con l’ultimo decreto, al 30 settembre 2022.

Superecobonus 110% – Gli interventi trainanti

Di seguito gli interventi considerati “trainanti” per la misura del Superbonus al fine di ottenere l’accesso alle detrazioni:

- isolamento termico delle superfici opache orizzontali, verticali e inclinate con incidenza > del 25% della superficie lorda disperdente;

- intervento sulle parti comuni per la sostituzione degli impianti di climatizzazione invernale con impianti centralizzati;

- intervento su edifici unifamiliari o u.i. in edifici plurifamiliari funzionalmente indipendenti e con uno o più accessi autonomi dall’esterno per la sostituzione degli impianti di climatizzazione invernale;

- sismabonus + monitoraggio strutturale.

Superecobonus 110% – Gli interventi trainati

Per quanto riguarda tutti gli altri interventi, i cosiddetti trainati, l’aliquota del 110% si applica a tutti gli altri interventi previsti dall’ecobonus, con i limiti di spesa previsti per ciascun intervento, a condizione che siano realizzati congiuntamente ad almeno uno degli interventi trainanti. Fanno eccezione gli edifici sottoposti ai vincoli previsti dal codice dei beni culturali e del paesaggio (DL 22 gennaio 2004, n. 42), per i quali non sono previsti interventi trainanti.

L’importanza dell’asseverazione

Ai fini dell’ottenimento della detrazione del 110% e per poter usufruire della cessione del credito o dello sconto in fattura, è necessario procedere all’asseverazione tramite tecnici abilitati, i quali devono constatare la corrispondente congruità delle spese sostenute in relazione agli interventi agevolati. Una copia di tale asseverazione deve essere inviata, per via telematica, all’ENEA.

Il compito dell’asseveratore e le polizze a lui dedicate

Come riportato dall’art. 119, comma 13.bis, in merito a come determinare la congruità delle spese per ottenere le detrazioni, il tecnico deve fare riferimento ai prezziari regionali; in mancanza di un riscontro, il tecnico può fare la costruzione analitica dei costi sostenuti e, in ultima analisi, può anche utilizzare la tabella, inserita nell’allegato i, dove sono presenti i costi massimi unitari del bene.

Infine, in una delle ultime modifiche, è stato anche introdotto il comma 13. Bis 1 dove si responsabilizza il tecnico asseveratore e si inserisce anche un’altra novità relativa all’assicurazione dell’asseveratore.

Il tecnico asseveratore deve sempre essere avere una polizza assicurativa, in modo da essere coperto qualora incappasse in errore e non si riuscisse più a fruire delle detrazioni. La polizza in questione, fino alle ultime modifiche, doveva avere un massimale non inferiore a 500.000 euro, e, nel caso in cui i avori che stava asseverando, consistessero in una somma minore della polizza stipulata, i soldi in esubero della polizza potevano venire accantonati e utlizzati per un’asseverazione successiva.

Con l’ultima modifica introdotta è stata data un’ulteriore possibilità: con la Polizza “dedicata” viene tolto il massimale a 500.000 euro, e le polizze possono ora essere stipulate ad hoc per un solo lavoro alla volta e avere un importo uguale all’importo dei lavori. Questa novità rimane comunque al fianco della precedente procedura.